Liebe Leserinnen und Leser,

in unserem Ausblick für den Monat Juli haben wir von einer weiterlaufenden Sommerrally geschrieben. Diese ist auch eingetreten, was hohe Renditen zur Folge hatte. Das wirkt sich entsprechend auch positiv auf unsere Strategien aus, die im freundlichen Marktumfeld deutlich zulegen können.

Monatsperformance unserer Fonds und Zertifikate:

| · PA AI Global Opp. Fund: | +3,9% |

| · Alpha AI Sustainable: | +3,5% |

| · PA AI Swiss Index: | +1,5% |

| · Alpha AI US 500 (neu) | +1,7% |

| · Alpha AI US Tec 100 (neu) | +1,7% |

Die laufende Berichtssaison zeigt, dass viele Konsensschätzungen zu niedrig waren. Apple und Alphabet beispielsweise pulverisierten geradezu die Analystenerwartungen. Kann es in diesem Tempo zu weiteren Überraschungen kommen? Unsere aktuelle Einschätzung der Lage, insbesondere auch vor dem Hintergrund anhaltender Inflationsängste, erfahren Sie wie immer im folgenden Ausblick August „Konsensschätzungen pulverisiert!“, der auch wieder die wesentlichen Finanzmarktindikatoren unserer Analyseplattform CAESAR für Sie zusammenfasst.

Ausblick August:

Die Sommerrally läuft, so weit, so gut. Aber kann es auf diesen teilweise schwindelerregenden Niveaus – gerade bei vielen Technologiewerten – überhaupt noch zu weiteren Kurssteigerungen kommen? Und steht vielleicht sogar noch eine Endsommerrally vor der Tür, im hoffentlich nun heißen und bitte trockeneren August?

Für uns gibt es zwei Stellgrössen, die genau beobachtet werden müssen. Wie verhält sich die fundamentale & technische Lage, hier kommt unser KI-System CAESAR zum Einsatz, und was machen die gemeldeten Unternehmensgewinne in der aktuell laufenden Berichtssaison. Diese haben bekanntlich direkten Einfluss auf die Bewertung der Firmen sowie der globalen Indizes.

Beginnen wir mit den in der letzten Augustwoche gemeldeten Unternehmensgewinnen: Apple, Alphabet & Co machen mittlerweile fast 25% der Indexgewichtung im S&P 500 aus. Ein dominierender Faktor und die internationalen Investorenschaft blickt mit Argusaugen auf die gemeldeten Zahlen. Um es kurz zu machen, es war ein Feuerwerk und alle noch so optimistischen Prognosen wurden pulverisiert. Die sehr hohen Bewertungsniveaus fallen bei diesen Wachstumszahlen durchaus wieder auf moderate Levels zurück. Die Welt wird digitalisiert in Echtzeit und durch die weiter anhaltende Pandemie mit neuen Virusvarianten beschleunigt sich dieser Trend nur noch weiter.

Blicken wir nun auf unser Analyseplattform CAESAR: wie sind die verschiedensten Indikatoren zu werten und gibt es aus fundmentaler & technischer Sicht weiteren Raum für Kurssteigerungen?

Die Mehrzahl der aktuell überwachten Indikatoren zeigen ein unverändert günstiges Anlageumfeld an. Die Rahmendaten halten sogar die Tür auf für eine sehr seltene Endsommerrally. Jeder Marktteilnehmer erwartet für den August und September, die statistisch zu den schwächsten Börsenmonaten zählen nun deutliche Kursrücksetzer. Diese können natürlich jederzeit eintreten, könnten aber dieses Jahr auch ausbleiben, da der Renditehunger im globalen Nullzinsumfeld mit weiter ultra-expansiven Notenbanken hoch bleiben wird.

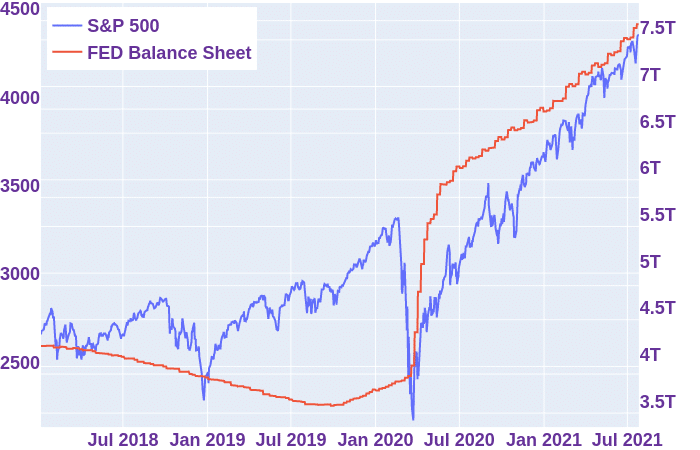

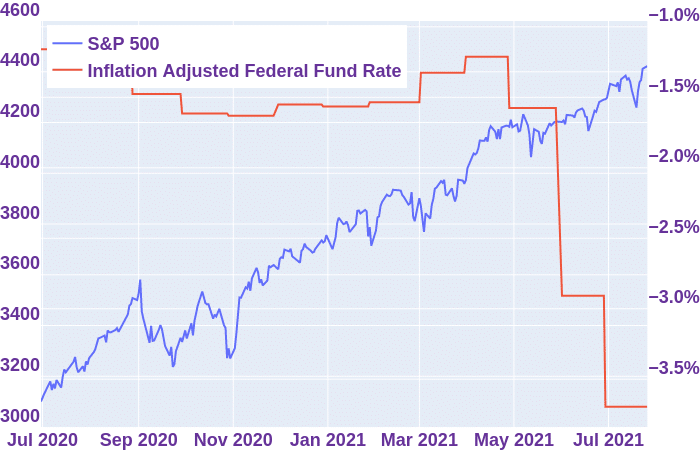

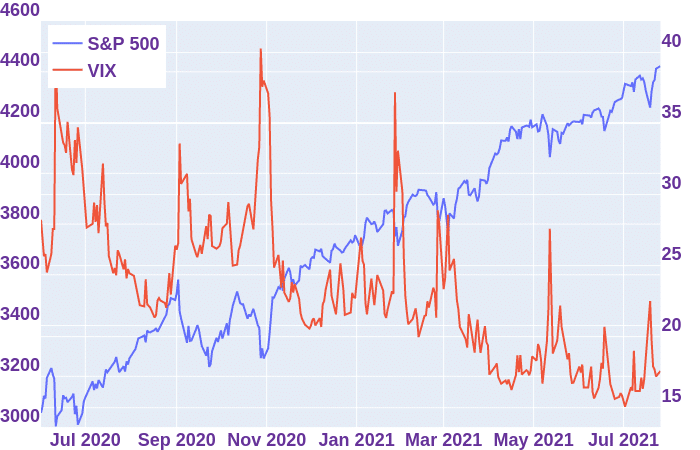

Neu haben wir Ihnen Screenshots aus unserem Analysesystem CAESAR in der Sektion Indikatorenupdate beigefügt. Einer der wesentlichen Leitindikatoren bleibt die stetig steigende Notenbankbilanz (Chart 1: Notenbankbilanz vs. S&P 500), die momentan eine eindeutige Sprache spricht. Auch die Inflationssteigerung welche den Realzins weiter sinken lässt, verunsichert die Anleger keineswegs. (Chart 2: Inflation adjusted Federal Fund Rate). Solange auch der VIX im Downtrend bleibt (Chart 3: VIX vs. S&P 500) und unser hochagiles Risikosystem keine Warnmeldungen generiert, halten sich die grünen Vorzeichen weiter in der Mehrheit. Der klare Mehrwert von CAESAR liegt nicht nur die Selektion der richtigen Indikatoren sondern vor allem der optimalen Auswertung innerhalb der gewählten Indikatoren.

Fazit:

Für den Start in den August errechnet unsere Analyseplattform CEASAR weiterhin eine übergewichtete Investmentquote als ideale Positionierung. Eine anhaltende Hochsommerrally könnte durchaus im August für weitere Kurssteigerungen sorgen. Sollte jedoch die saisonale Abschwächung wie so oft auch dieses Jahr einsetzen und deutlichere Rücksetzer eintreten, sind das für uns weiterhin willkommene Nachkaufgelegenheiten, da in der aktuellen Indikatorenkonstellation weitere Kurssteigerungen bis zum Jahresende zu erwarten sind.

Indikatorenupdate

Auswahl von Indikatoren die unsere KI-Plattform CAESAR benutzt, um die eine ideale Investmentquote für den globalen Aktienmarkt zu definieren. Der S&P 500 dient uns hier als globaler Leitindex:

Chart 1: Notenbankbilanz vs. S&P 500

Analyse: Das Wachstum der FED-Bilanz hält unvermindert an. Der Notenbankchef J. Powell will laut seiner letzten Aussage mindestens bis Mitte 2022 daran festhalten. Die Korrelation zum steigenden Aktienmarkt ist im Chart deutlich zu erkennen. Der Indikator spricht eine klare Sprache und lässt Raum für weitere Kurssteigerungen.

Chart 2: Inflation adjusted Federal Fund Rate

Analyse: Der inflationsbereinigte FED Leitzins ist stark fallend, da die gemessene Inflation stark steigt. Die Inflationssteigerung hat bisher keinen messbaren negativen Einfluss. Wichtiger scheint das konstant niedrige Zinsniveau zu sein.

Chart 3: VIX vs. S&P 500

Analyse: Der VIX auf dem S&P 500 ist ein wichtiger Indikator, der das Risiko im Markt anzeigt. Es ist schwer gegen die Bullen zu wetten, wenn der VIX stetig neue 52-Wochentiefs ausbildet. Dieser Indikator zeigt, dass die Bullen weiter das Ruder in der Hand halten und VIX-Spikes für Wiedereinstiege in den laufenden Bullenmarkt genutzt werden sollten.

Marktrisiko: Das überwachte Marktrisiko unseres Frühwarnsystems zeigte nur an einem Tag im Juli ein moderates Risiko an. Der Start in den August ist von niedrigem Risiko begleitet, gleichwohl einige Risikoparameter wie NFCI; Credit Spread und gewisse gleitende Durchschnitte deutlich näher an Ihren Signallevels liegen.

Produkteupdate:

Private Alpha AI Global Opportunity Fund:

Unseren Private Alpha AI Global Opportunity Fund haben wir im Q2 nochmals optimiert und die Titelselektion ist neu fokussiert auf den Nasdaq. Zudem wurde die Strategie von ‚Vola-optimiert‘ auf ‚Rendite-optimiert‘ umgestellt, was bedeutet, dass wir grundsätzlich vollinvestiert sind, außer Caesar meldet Risiko. Seit Umstellung am 18.06.2021 konnte wir damit +3,9% erreichen und sogar den Nasdaq 100 knapp hinter uns lassen.

Alpha AI Sustainable Index:

Unser Alpha AI Sustainable Zertifikat konnte im Juli wieder vom Boom der GreenTech-Branche (Wind, Elektro, Solar & Wasserstoff) profitieren. Auf Jahressicht liegen wir bei +5,0%, seit Auflage bei +27% und können das Vergleichsprodukt iShares Global Green Energy ETF um fast 15% ytd. outperformen.

AI-optimierte Index-Tracker-Zertifikate:

Unsere neuen Tracker-Zertifikate auf Nasdaq 100 („Alpha AI US Tec 100“) und auf S&P 500 („Alpha AI US 500“) sind renditeoptimierte Strategien, welche durch CAESAR gesteuert werden und dadurch nah am Index liegen sollten sowie von der Absicherungsfunktion profitieren. Seit Auflage halten die Tracker-Zertifikate Ihr Werteversprechen, der Bullenmarkt der letzten Monate wurde vollumfänglich erfasst und die erreichten Renditen liegen nahe an den Vergleichsbenchmarks. Wir sind davon überzeugt, dass bis Jahresende weiteres Renditepotential vorhanden ist.

Zudem startet im August das gehebelte Zertifikat auf den US-Markt („Alpha AI US leveraged“). Mehr dazu in der nächsten Monatsausgabe.

Performance Update:

| Name | 1M | YTD | 1Y |

| PA AI Global Opportunity – USD | 3,9% | 1,3% | 11,8% |

| DE000A2JQKU8 | |||

| Alpha AI Sustainable – EUR | 3,5% | 5,0% | 27,0% |

| DE000LS9QPW3 | |||

| Alpha AI US 500 – EUR | 1,7% | 17,5% | n/a |

| DE000LS9QPV5 | |||

| Alpha AI US Tec 100 – EUR | 1,7% | 17,1% | n/a |

| DE000LS9QQJ8 | |||

| AI Swiss Index – CHF | 1,9% | 8,1% | 12,5% |

| CH0489814233 | |||

| AI Swiss Index – EUR | 2,0% | 7,7% | 11,5% |

| DE000VE2UH16 |

Stand 30.07.2021

Wir wünschen Ihnen einen guten Start in den August.

Ihr Private Alpha Team

Social Media